知っておきたい「借入金」の基本

日々の経理業務は、健全な経営を支える基盤です。正しい経理に基づく会計データがあって初めて、経営者は的確な判断を下せます。今回は「借入金」の会計処理や管理に焦点を当て、その基本をあらためて確認しましょう。

1. 借入金は「短期」と「長期」で区分する

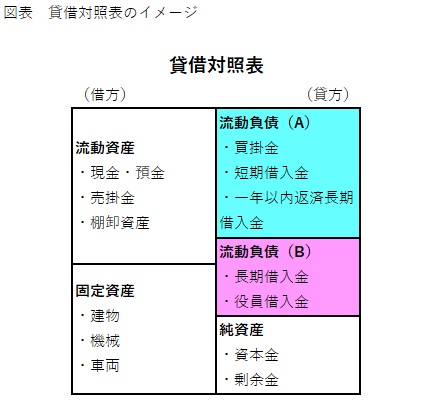

借入金は、会計ルール(企業会計原則、中小会計要領等)に基づき、「短期借入金」(流動負債:図表A)と「長期借入金」(固定負債:図表B)に区分されます。

- 短期借入金:返済期限が1年以内の借入金。日常の事業活動(仕入、人件費、家賃など)に必要な運転資金の借入れや、手形借入、当座借越による短期継続融資が該当します。

- 長期借入金:返済期限が1年を超える借入金。建物、機械、車両の購入や新技術導入のための設備資金、一定期間の運転資金を借りる証書借入が該当します。

長期借入金には「一括返済」と「約定返済」があり、約定返済のうち返済期限が1年以内のものは「1年以内返済長期借入金」(流動負債)として扱います。

借入時に、「長期借入金」960万円と「1年以内返済長期借入金」240万円に区分します。

借方:(普通預金)1,200万円

貸方:(長期借入金)960万円

(1年以内返済長期借入金)240万円

2. 役員からの借入金は金融機関からの借入金と分ける

役員からの借入金は、金融機関からの借入金と区別し、勘定科目「役員借入金」で管理します。無利息かつ当面返済予定がない場合、貸借対照表上で自己資本とみなされることもあります。

利息の支払いや毎月の返済がある場合は、「金銭消費貸借契約書」を作成し、借入金額、利息の有無、返済日、返済期限を明確にしましょう。税務調査では資金の「出所」が確認されるため、現金でのやりとりは避け、振込明細を保管してください。

「ある時払いの催促なし」の役員借入金は多額になる場合があります。相続時に相続財産に含まれるため、計画的な返済や、繰越欠損金がある場合の債務免除を検討しましょう。

3. 借入金の区分で資金繰りの安定度を把握

借入金の返済に充てられる資金は、原則「当期利益+減価償却費」です。この額が「1年以内返済長期借入金」を下回ると、資金繰りが悪化し、追加融資が必要になる場合があります。

借入金総額を「当期利益+減価償却費」で割ると、債務償還年数が計算でき、借入金の完済に必要な年数がわかります。この年数が借入金の約定年数より長い場合、早急な経営改善が必要です。借入金の明確な区分は、資金繰りの安定度を把握し、経営計画のベースとなります。

4. 借入後の管理と金融機関との関係を大切に

(1)借入情報の整理

借入目的、金額、期間、返済期限、毎月の返済額、担保の有無などを「借入金台帳」や「借入金一覧表」に整理しましょう。借入先ごとの元金・利息の支払額確認や、借り換え時に役立ちます。

(2)金融機関への財務情報開示

借入先金融機関には決算書を提出し、財務情報を開示する必要があります。金融機関は最新業績を基に融資先を支援したいと考えています。試算表(月次・四半期・半期)は、電子(TKCモニタリング情報サービス)で開示可能です。詳しくは当事務所までご相談ください。