お役立ちブログ

- 近江八幡の澤田匡央税理士事務所トップ

- お役立ちブログ

- 今!「特例承継計画」提出の検討(1)

今!「特例承継計画」提出の検討(1)

一定の要件を満たすことで、事業承継の際に贈与税・相続税の納税を猶予する「特例事業承継税制」。

同制度を利用するには、令和6年3月31日までに「特例承継計画」を都道府県に提出し、確認を受ける必要があります。

事業承継時に納税が猶予される「特例事業承継税制」

主要な株主が経営者であることの多い中小 企業では、事業承継の際、経営権だけでなく 自社株式も後継者に引き継ぐケースが多くあります。

現預金等とは異なり、自社株式はそのまま税金として支払うことはできないため、納税のために別途、現預金を用意する必要が生じます。事業承継時の自社株式の評価額が高くなると、後継者に多額の贈与税・相続税がかかってしまうおそれがあり、健全な経営を行っている中小企業ほど事業承継が難しくなっている、という状況がありました。

そこで、中小企業の事業の継続や発展を促し、早期・円滑な事業承継を税制面から支援するため、平成30年度税制改正で「特例事業承継税制」が設けられました。同制度は、事業承継時に後継者が取得した自社株式等について、一定の要件を満たせば贈与税・相続税の納税が猶予されるものです。

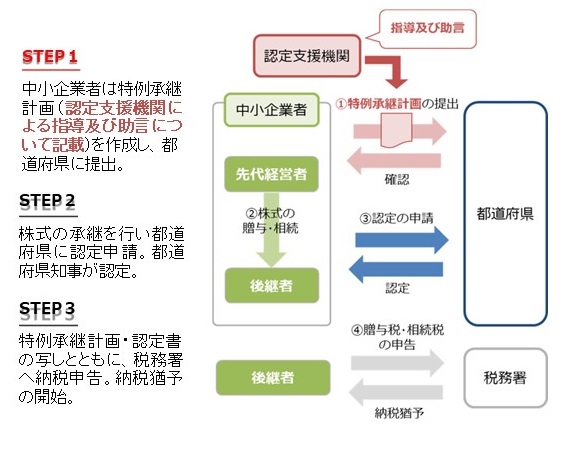

特例事業承継税制は期限つき(10年間) の措置です。図表に示す流れの通り、「特例承継計画」を令和6年3月31日までに都道府県に提出し、令和9年12月31日までに自社株式の贈与や相続等を行う必要があります。

この中でもっとも重要なのは、「① 特例承継計画の提出」です。令和6年3月31日までに特例承継計画を都道府県へ提出していない場合には、その後期限内に自社株式の贈与や相続等を行っても、特例事業承継税制を利用することはできません。

そのため、特例事業承継税制を利用する可能性があれば、まずは特例承継計画を作成し、早めに提出しましょう。特に、次のような方は早めに検討すると良いでしょう。

・会社の純資産価額が大きい(例えば1億円超)

・株式の大半を所有する経営者の年齢が高い (例えば60歳超)

・業績が伸びており、将来的に株価の上昇が予想される