インボイス制度3か月前対策(2)

インボイス制度開始まであと3か月となりました。自社発行の請求書等のインボイス制度への対応はお済みでしょうか。今一度、インボイスに必要な「記載事項」にモレがないか、取引先との調整や請求書等発行システムの対応は進んでいるかを確認しましよう。

最終確認!インボイスの「記載事項」

(1)記載事項のモレはありませんか?

①インボイスの場合

インボイス制度では、現在、使用している請求書等(区分記載請求書等)の記載事項に加えて、新たに以下の記載が必要になります。モレがないか確認しましよう。

・登録番号(「T」+13桁の数字)

・適用税率

・税率ごとに区分した消費税額等

②簡易インボイス(レシート類)の場合

簡易インボイスは、小売業、飲食業、タク シー業や駐車場業など不特定多数の者に対して販売等を行う事業者が発行できるものです。簡易インボイスとするレシートや領収書等を発行する場合は、現在の記載事項に加えて、以下の記載が必要です。

・登録番号(「T」+13桁の数字)

・税率ごとに区分した消費税額等または適用 税率(両方の記載も可)

レシート類を発行するレジシステム、食券販売機、時間貸し駐車場の料金精算機などのメーカーやリース会社にも確認しましょう。

(2)インボイスの氏名・名称等は屋号も可

インボイスには、氏名や名称の記載が必要ですが、名称については屋号や省略した名称などの記載が認められています。ただし、電話番号を記載するなどしてインボイスを発行する事業者が特定できることが必要です。

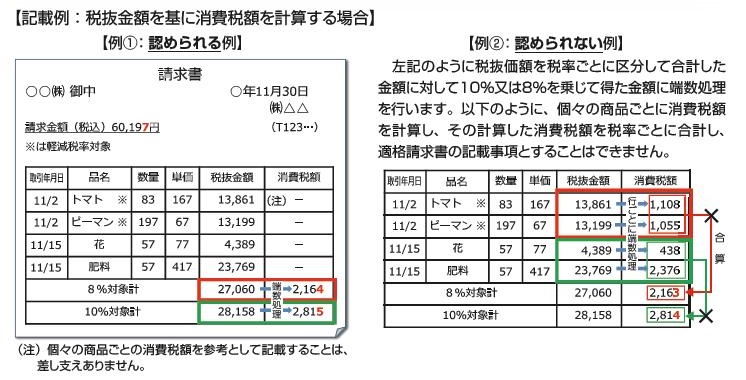

(3)1円未満の端数処理は1つのインボイスにつき1回のみ

インボイスには、税率ごとに区分した消費税額等を記載する必要がありますが、1円未満の端数が生じた場合、端数処理は1つのインボイスにつき税率ごとに1回のみとなります(図表)。端数処理の方法(切上げ、切捨て、四捨五入)は事業者の任意です。

インボイスの明細行に記載された個々の商品ごとに消費税額等を計算して1円未満の端数処理を行い、その合計額を消費税額等として記載することはできません。

(4) 口座振替で家賃を受け取る不動産賃貸業者のインボイス対応

契約書に基づき代金決済が行われ、取引の都度、請求書や領収書が交付されない取引であっても、買い手が仕入税額控除を受けるには、原則として、インボイスの保存が必要ですが、不動産賃貸業において、事務所・店舗等の家賃を口座振替(口座引き落とし)によって受け取り、請求書や領収書を発行しないケースがあります。

また、借主が法人の場合、仕入税額控除を受けるためにインボイスの交付を求められる場合があります。不動産賃貸業の対応としては、以下の方法が考えられます。

・一定期間の家賃について、まとめてインボイスを発行する。

・登録番号、適用税率、消費税額等の記載事項を不動産賃貸借契約書に記載する。

・令和5年9月30日以前からの契約については、登録番号など契約書に不足している 記載事項を借主に通知する。※

※借主が契約書等とともに通帳等の記録を保存することで インボイスの保存要件が満たされます。